Thủ Thuật Hướng dẫn Tỷ số thanh toán là gì Mới Nhất

Lê Hoàng Hưng đang tìm kiếm từ khóa Tỷ số thanh toán là gì được Cập Nhật vào lúc : 2022-10-18 23:52:12 . Với phương châm chia sẻ Mẹo Hướng dẫn trong nội dung bài viết một cách Chi Tiết Mới Nhất. Nếu sau khi Read nội dung bài viết vẫn ko hiểu thì hoàn toàn có thể lại Comments ở cuối bài để Tác giả lý giải và hướng dẫn lại nha.Chỉ số thanh toán là công cụ hữu dụng và tương hỗ khi phân tích đòn bẩy tài chính. Hãy cùng doclaptaichinh tìm hiểu về nhóm chỉ số này nhé!

Nội dung chính- Các chỉ số quan trọng thể hiện năng lực thanh toánTỷ số thanh toán hiện hành (Current Ratio)Tỷ số thanh toán nhanh (Quick Ratio)Tỷ số thanh toán tức thời (Cash Ratio)Tỷ số thanh toán lãi vayTổng kết

- Chỉ số thanh toán là gì?Các chỉ số quan trọng thể hiện năng lực thanh toán

- Tỷ số thanh toán hiện hành (Current Ratio)Tỷ số thanh toán nhanh (Quick Ratio)Tỷ số thanh toán tức thời (Cash Ratio)Tỷ số thanh toán lãi vay

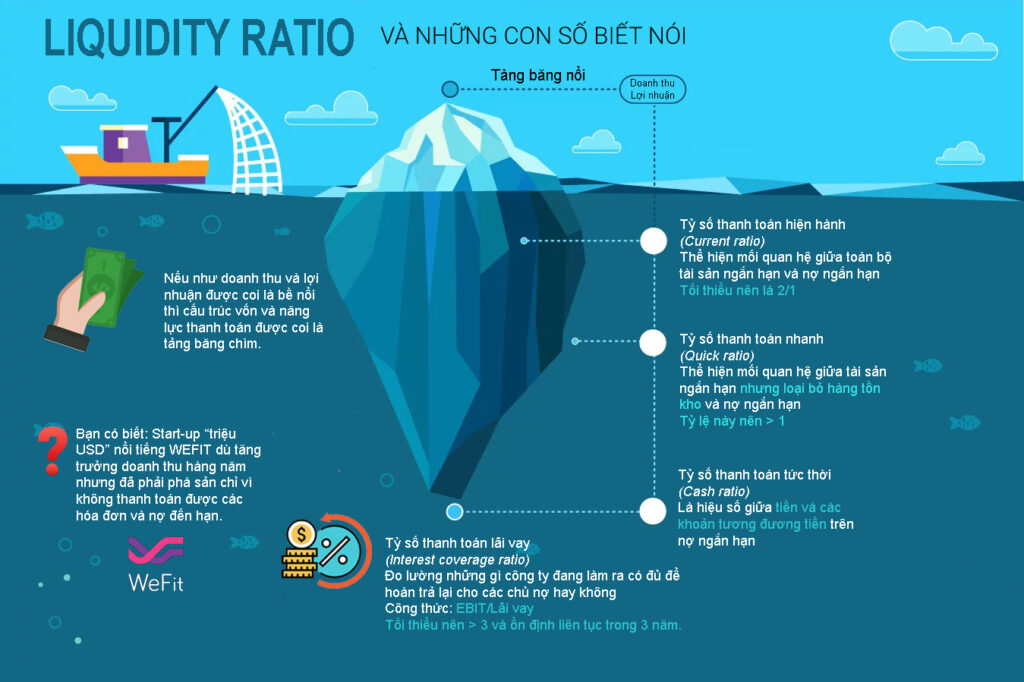

Chỉ số thanh toán (hoặc chỉ số thanh khoản, “liquidity ratio”) là một nhóm tỷ lệ thể hiện kĩ năng thanh toán những số tiền nợ phải trả thời gian ngắn của doanh nghiệp mà không cần lôi kéo thêm vốn.

Nếu bạn chưa làm rõ về cấu trúc vốn và đòn bẩy tài chính, bạn nên đọc lại những nội dung bài viết dưới đây:

- Cấu trúc vốn của doanh nghiệp là gì?Sử dụng chỉ số đòn bẩy tài chính để phân tích cấu trúc

vốn

Khi phân tích chỉ số thanh toán là bạn đang giả sử tình huống sau: tại cùng thuở nào điểm, doanh nghiệp bị những chủ nợ đồng loạt đòi thanh toán nợ thời gian ngắn (là những số tiền nợ có thời hạn thanh toán <12 tháng). Vậy doanh nghiệp có đủ kĩ năng để trả hết nợ thời gian ngắn mà tránh việc phải lôi kéo thêm vốn hay là không?

Tất nhiên ngoài đời thực sẽ rất khó có chuyện như vậy xảy ra, tùy vào năng lực mà chủ doanh nghiệp hoàn toàn hoàn toàn có thể đàm phán trả nợ một phần hoặc giãn nợ, thậm chí lôi kéo thêm vốn từ cổ đông hoặc vay nợ mới để trả nợ cũ. Nhưng nếu làm như vậy, doanh nghiệp đang thể hiện tín hiệu của việc mất kĩ năng thanh toán và có rủi ro tiềm ẩn tiềm ẩn dẫn đến phá sản lúc không hề nguồn tiền để lôi kéo thêm nữa.

Các chỉ số quan trọng thể hiện năng lực thanh toán

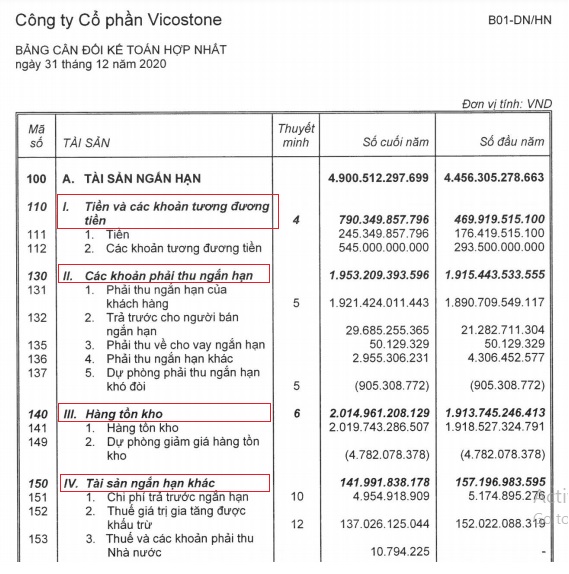

Trước tiên, bạn đọc nên có cái nhìn tổng quan về tài sản thời gian ngắn – thứ được sử dụng để thanh toán những số tiền nợ thời gian ngắn của doanh nghiệp.

Sẽ có bạn đặt câu hỏi: “Tại sao không sử dụng tài sản dài hạn để thanh toán nợ thời gian ngắn?”. Vì tài sản dài hạn gồm những khoản phải thu trên 12 tháng và tài sản cố định và thắt chặt như bất động sản, máy móc. Khi doanh nghiệp lâm vào cảnh tình cảnh phải trả nợ gấp gáp thì làm thế nào kịp thời quy đổi tài sản dài hạn thành tiền mặt. Chưa kể, nếu đến mức phải bán bất động sản, máy móc để trả nợ thì khi đó doanh nghiệp đã ngấp nghé bờ vực phá sản rồi.

Tóm lại, tất cả chúng ta chỉ xem xét việc sử dụng tài sản thời gian ngắn để trả nợ thời gian ngắn.

Có một điểm thú vị là những yếu tố trong tài sản thời gian ngắn trên Bảng cân đối kế toán (BCĐKT) được xếp theo thứ tự từ cao xuống thấp về thanh khoản (thanh khoản là kĩ năng quy đổi ra tiền mặt):

- Tiền và những khoản tương đương tiền: có thanh khoản cao nhất vì tiền để trong két hoặc ra ngân hàng nhà nước rút sổ tiết kiệm là có tiền mặt ngay.Các khoản phải thu thời gian ngắn: chiếm phần lớn trong

mục này là “phải thu thời gian ngắn của người tiêu dùng”, còn được gọi là “nợ công”. Đây là số tiền mà người tiêu dùng chưa thanh toán sau khi đã nhận sản phẩm & hàng hóa hoặc sử dụng dịch vụ. Để những khoản phải thu quy đổi thành tiền mặt, doanh nghiệp phải tích cực đòi nợ.Hàng tồn kho: sản phẩm & hàng hóa tàng trữ trong kho muốn chuyển thành tiền chỉ có cách đẩy nhanh tốc độ bán hàng hoặc thanh lý giá rẻ.Tài sản thời gian ngắn khác.

Việc cộng/trừ những yếu tố trong tài sản thời gian ngắn sẽ cho bạn đa dạng công thức và tầm nhìn về kĩ năng thanh toán của doanh nghiệp. Dưới đây là 4 chỉ số thanh toán quan trọng bạn cần nắm vững.

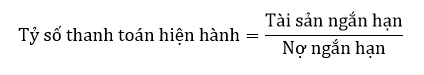

Tỷ số thanh toán hiện hành (Current Ratio)

Tỷ số này thể hiện quan hệ giữa toàn bộ tài sản thời gian ngắn và nợ thời gian ngắn. Từ “hiện hành” được hiểu là trong vòng 1 năm, thời gian tương đối đủ để doanh nghiệp thực hiện chuyển hóa hàng tồn kho và những khoản phải thu thành tiền mặt.

Chỉ số thanh toán hiện tư trang tưởng phụ thuộc vào quy mô marketing thương mại và ngành nghề nhưng tỷ lệ tối thiểu nên là 2/1. Về mặt lý thuyết, nếu tỷ số thanh toán hiện hành càng cao thì kĩ năng thanh toán của doanh nghiệp càng tốt.

Tuy nhiên trên thực tế, một số trong những doanh nghiệp có tỷ số thanh toán hiện hành cao nhưng chưa chắc tính thanh khoản đã tốt vì tỷ lệ hàng tồn kho quá lớn. Nếu như thị trường dịch chuyển xấu, hàng tồn kho bị ứ đọng, kém phẩm chất làm cho hàng tồn kho khó hoán chuyển thành tiền. Lúc này, doanh nghiệp khó hoàn toàn có thể thanh toán được những số tiền nợ đến hạn.

Các doanh nghiệp bất động sản (BĐS), điển hình là CTCP Phát triển Bất động sản Phát Đạt (PDR) có tỷ số thanh toán hiện hành ở mức tương đối cao, nhất là tại thời điểm năm 2022-2022. Tuy nhiên khi nhìn vào tỷ lệ hàng tồn kho/tài sản thời gian ngắn, bạn sẽ thấy hàng tồn kho chiếm tỷ trọng cực kỳ cao, lên đến mức 85% trong năm 2022, vào khoảng chừng 9.300 tỷ đồng. Cơ cấu hàng tồn kho gồm có BĐS đã hoàn thiện, BĐS đang xây dựng dở dang,…

Một dự án công trình bất Động sản BĐS nếu nhanh sẽ mất 3-5 năm để hoàn thiện, có trường hợp trên 5 năm. Hoán chuyển tồn kho BĐS đã hoàn thiện thành tiền trong 1 năm đã khó, huống chi BĐS đang dở dang. Đó là nguyên do tại sao những doanh nghiệp BĐS thường đối mặt với dòng tiền âm và phải liên tục phát hành Cp và trái phiếu để có tiền mặt.

Tỷ số thanh toán nhanh (Quick Ratio)

Nói thêm về hàng tồn kho, đây là dạng tài sản phải dự trữ thường xuyên cho marketing thương mại mà giá trị và thời gian hoán chuyển thành tiền sẽ không chắc như đinh trong một số trong những trường hợp như: nhu yếu thị trường giảm, doanh nghiệp lưu trữ hàng sai cách khiến phẩm chất hàng kém đi, doanh nghiệp gặp sự cố sản xuất khiến hàng tồn kho dở dang không chuyển thành hàng thành phẩm được.

Nếu doanh nghiệp bạn đang phân tích gặp phải trường hợp trên thì bạn hãy sử dụng tỷ số thanh toán nhanh. Tỷ số này vô hiệu phần hàng tồn kho trên tử số (so với tỷ số kĩ năng thanh toán hiện hành). Cụ thể như sau:

Theo lý thuyết, chỉ số này > 1 thì chứng tỏ kĩ năng thanh khoản càng tốt và ngược lại. Đối chiếu với case PDR ở trên, bạn hoàn toàn có thể thấy kĩ năng thanh toán nhanh của PDR không bảo vệ an toàn và đáng tin cậy chút nào.

Nhưng hãy thận trọng, nếu bạn nhận thấy những khoản phải thu chiếm tỷ trọng quá lớn trên tổng tài sản thời gian ngắn thì có lẽ rằng doanh nghiệp đang gặp vấn đề. Chúng ta cùng nghiên cứu và phân tích về CTCP Tập đoàn Xây dựng Hòa Bình (HBC):

Từ 2022-2022, tỷ số thanh toán nhanh của HBC ở mức tương đối đẹp, xấp xỉ = 1. Tuy nhiên, nếu nhìn vào cơ cấu tổ chức tài sản thời gian ngắn, tỷ trọng phải thu thời gian ngắn chiếm tới hơn 80%, tương ứng khoảng chừng 11.000 tỷ đồng (tính hết năm 2022). Chất lượng của những khoản phải thu này cũng là dấu hỏi lớn khi đã có những tín hiệu của việc “quỵt nợ” từ một số trong những chủ đầu tư bất động sản. Đây là hệ quả của việc để đạt được mức tăng trưởng nhanh, mở rộng thị phần, HBC đã buông lỏng chủ trương bán hàng, chủ trương thanh toán, nhận thầu xây dựng cho tất cả những chủ đầu tư thiếu năng lực tài chính.

Nói thêm về hoạt động và sinh hoạt giải trí xây dựng, nhà thầu như HBC phải ứng trước tiền nhân công, vật tư và sau khi hoàn thành xong một phần khuôn khổ/tiến độ địa thế căn cứ theo hợp đồng đã ký thì chủ đầu tư mới trả tiền tương ứng với khuôn khổ đó.

Vì vậy, nếu không sớm thực hiện những giải pháp nhằm mục đích giảm tỷ lệ phải thu thời gian ngắn/tài sản thời gian ngắn như: đôn đốc thu hồi nợ, cơ cấu tổ chức lại khuôn khổ người tiêu dùng và dự án công trình bất Động sản thì HBC sẽ gặp phải tình trạng mất thanh khoản khi những khoản phải thu trở thành không thể thu (!)

Tỷ số thanh toán tức thời (Cash Ratio)

“Tức thời” nghĩa là ngay lập tức. Doanh nghiệp chỉ hoàn toàn có thể ngay lập tức thanh toán tất cả những số tiền nợ khi có đủ tiền mặt và những khoản tương đương tiền như: tiền gửi tiền tiết kiệm và những khoản vốn thuận tiện và đơn giản và không còn rủi ro khi chuyển hóa thành tiền mặt (có thời hạn thu hồi không thật 3 tháng).

Tỷ số này đã thận trọng vô hiệu hàng tồn kho và những khoản phải thu, tránh sự thiếu kịp thời trong việc chuyển hóa thành tiền mặt để trả nợ thời gian ngắn như case PDR và HBC ở trên.

Nếu chỉ số này bằng hoặc to hơn 1, chứng tỏ lượng tiền của doanh nghiệp quá đủ để thanh toán cùng lúc tất cả những số tiền nợ thời gian ngắn.

Trên thực tế, rất ít doanh nghiệp có đủ tiền mặt và những khoản tương đương tiền để trang trải đầy đủ và kịp thời những số tiền nợ thời gian ngắn. Vì nếu doanh nghiệp giữ một lượng tiền quá lớn thì chứng tỏ hiệu suất cao luân chuyển tiền mặt vào marketing thương mại không cao hoặc doanh nghiệp đang tích lũy một nguồn vốn dự trữ lớn để phục vụ cho kế hoạch tương lai.

Nếu bạn gặp một doanh nghiệp có tỷ số thanh toán tức thời < 0,5 thì đừng vội có cái nhìn tiêu cực. Một số doanh nghiệp có lượng tiền và tương đương tiền thấp, nhưng nếu hiệu suất hoạt động và sinh hoạt giải trí tốt (thông số vòng quay hàng tồn kho và thông số vòng quay phải thu nhanh) thì tính thanh khoản của doanh nghiệp sẽ tốt, điển hình như CTCP Thế giới di động (MWG):

Tỷ số thanh toán lãi vay

Tỷ số thanh toán lãi vay (interest coverage ratio) đo lường những gì công ty đang làm ra có đủ để hoàn trả lại cho những chủ nợ hay là không. Tùy theo quan điểm, người phân tích hoàn toàn có thể sử dụng lợi nhuận, tài sản hoặc dòng tiền làm thước đo. Công thức được sử dụng nhiều nhất như sau:

Trên quan điểm tôi, khi phân tích doanh nghiệp trong những nghành nặng tài sản cố định và thắt chặt và nợ vay như tiện ích hiệp hội, công nghiệp nặng, nhà đầu tư cần tính toán interest coverage với một biên bảo vệ an toàn và đáng tin cậy hợp lý để dự trữ cho những tình huống đột ngột như chu kỳ luân hồi kinh tế tài chính đảo chiều nhanh hơn dự kiến, khi đó những doanh nghiệp có đòn bẩy tài chính cao, interest coverage thấp sẽ dễ có rủi ro tiềm ẩn tiềm ẩn phá sản.

Về lý thuyết, tỷ số này tối thiểu nên to hơn 3 và ổn định liên tục trong 3 năm trở lên là tốt nhất.

Tổng kết

Việc sử dụng nhóm tỷ số thanh toán nêu trên nhằm mục đích đo lường tính thanh khoản có những hạn chế nhất định vì chúng chỉ được xem xét trong trạng thái tĩnh. Vì vậy, để khắc phục được những hạn chế trên nên phải có một chiếc nhìn đầy đủ, tương đối bao quát hơn về chất lượng thực tế của hàng tồn kho và khoản phải thu, cơ cấu tổ chức tài sản thời gian ngắn, thông số vòng quay và chất lượng dòng tiền của doanh nghiệp.

Bài tiếp theo: Tổng hợp đầy đủ công thức tính HỆ SỐ VÒNG QUAY của doanh nghiệp.